自救遇挫?外媒称美国硅谷银行尝试融资失败正寻求整体出售

- 19

- 2023-03-11 00:14:04

- 234

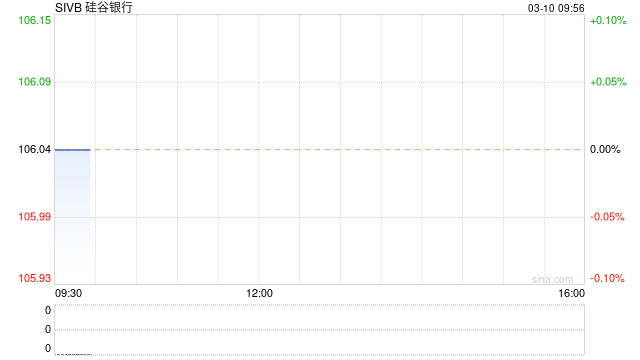

3月10日美股盘前,美国硅谷银行(Silicon Valley Bank,SVB)经历了一波过山车。

硅谷银行先是跌超60%,随后在宣布停牌前突然飙升并上涨50%。美国白宫经济顾问Ramamurti称,财政部正在“非常仔细地”监控硅谷银行。

盘前复牌后,硅谷银行跌幅再次扩大至60%。据CNBC最新报道,硅谷银行尝试融资的行动遭遇失败。该公司正在进行谈判以寻求整体出售。截至发稿,硅谷银行股票停牌中。

上海交通大学上海高级金融学院教授胡捷对澎湃新闻表示,硅谷银行资产负债表规模约2110亿美元,在美国银行中排名第11,占据银行总资产22800亿美元的9.2%。倘若它倒闭,将因为银行间拆借等关系,波及其他银行的资产负债表健康,甚至引发其它银行的恐慌性挤兑,导致系统性风险。

“从目前披露的信息看,它面临的主要问题是存款挤提,而非经营性亏损(其亏损起因于被迫低价变现资产)。这种情况下,监管当局一定不会放任其流动性困难无限恶化,最终以多米诺骨牌的方式拖垮这家银行甚至整个银行体系。”胡捷说道。

周四,SVB股价已跌逾60%,创纪录最大跌幅。SVB日前称,在美联储快速大幅加息带来的高利率环境下,在该银行有存款的初创公司正急于提取现金。SVB出售了手头绝大部分的可供出售金融资产(AFS)以换取流动性来支付存款提款。此次出售涉及价值210亿美元的债券,造成18亿美元实际亏损。同时,SVB还将通过出售普通股和优先股等股权融资方式募集了22.5亿美元的资金。

从银行资产负债表看,“借短买长”(即资金来源短期化、资金运用长期化)导致的期限错配(资产端期限与负债端期限不匹配)是SVB流动性危机和仓促融资的主要原因。

上海交通大学上海高级金融学院教授胡捷对澎湃新闻表示,所有商业银行的商业模式都存在借短买长的问题:平均而言,存款期限短,甚至是活期,而贷款、持有的国债或按揭支持债券的期限通常较长。

“因此,存款端需要不断滚动续存,才能维持银行的资金平衡。倘若某种原因引发存款大幅流失,那么银行就需要从其他银行拆借现金,或者抛售资产换取现金,以应对存户提取存款的需求。一般情况下,银行存户不会在短时间内提取大量存款。但硅谷银行的存户有很多高科技公司,其中一部分还涉及了加密资产行业,近一年来亏损严重,融资困难,导致它们大量提取存款,引发硅谷银行的流动性困难。”胡捷说道。

资产端上,财报显示,截至2022年底,SVB拥有1200亿美元的证券投资,其中包括持有至到期投资(HTM)中的913.21亿美元的抵押贷款支持证券(MBS)组合,和260.69亿美元的可供出售金融资产。上述证券投资远超740亿美元的贷款总额。

值得注意的是,美联储大幅加息背景下,随着利率飙升,SVB资产端购买的债券价格下跌造成了亏损。

其中,截至去年底,SVB的可供出售金融资产的公允市值为261亿美元,较其286亿美元的成本下降25亿美元。同时,SVB在其最新财报的脚注中表示,其持有至到期证券(HTM)的公允市值为762亿美元,较其资产负债表的价值下降了151亿美元。这相当于150多亿美元的未实现亏损,该年底的公允价值差距几乎与SVB的163亿美元总股本一样大。

“美联储加息后,市场上所有的债券收益率都提升了。硅谷银行的资产有相当部分是在2020-2021年低息环境购买的,当时收益率较低。倘若现在抛售,价格将低于面值,导致亏损。但硅谷银行面对存款提款要求,不得不补充现金应对。当下银行间拆借利率为4.5%以上,借钱可能还不如忍痛以低于面值的价格卖债券。这就是硅谷银行资产负债表面对的挤压。面对如此局面,还有个办法就是以股权融资的方式补充现金。”胡捷说道。

银行持有证券投资的价值大幅下滑通常对银行来说不一定是个问题,除非银行被迫出售资产以支付存款提款。对于SVB,负债端的成本上升和提款挤兑,以及资产端的价值下调,两头的挤压导致了其仓促融资,股价随之崩盘。

同时,事件还加剧了人们对美联储加息阻碍银行筹集资金的担忧,带动整个银行板块和大盘一起下挫。随着SVB的暴跌,美国银行股的抛售被触发。周四,美国四大银行市值缩水约520亿美元。

胡捷表示,美联储加息后,商业银行的存款端将以更高利率滚动续存,而资产端的债券、贷款可能要更长时间才能置旧换新,获取更高利率。这就压缩了商业银行的利润。

“但如果没有大量、集中的存款提款需求,也就是说没有发生挤兑,加息仅仅会压缩银行利润,而不会导致流动性问题。目前看,硅谷银行面临的存款流失现象与其存户类型单一有关,不是美国银行的普遍问题。“胡捷说道。

发表评论